根据 Canalys 发布的最新数据,2022 年第四季度,全球个人智能音频设备市场经历 26% 的大幅下降,跌至 1.12亿部。本季度下跌受累于宏观经济状况下行,TWS 出货量下降23%,无线颈挂式耳机出货量下降36%,无线头戴式耳机出货量下降25%。

TWS 曾是支撑个人智能音频设备市场增长的品类,但 2022 年第四季度其出货量下降到 7950 万部。因为第三代 AirPods 在2021 年第四季度推迟发布带来的强劲出货,苹果公司(包括 Beats)今年同比减少 30%。第二代 AirPods Pro帮助苹果占据榜首的位置,其出货占据所有 AirPods 系列TWS 出货量的 63%。对于三星(包括 JBL 和其哈曼子公司)和小米来说,尽管其子品牌采取了不同的市场战略,但依旧难逃两位数的下降。三星和小米利用其各自的子品牌—— JBL和红米——通过比较友好的入门级价格来提高销量,并扩大其可覆盖的市场占有率。因此,这两个品牌能够在不影响品牌形象的情况下,专注于其智能手机生态系统的核心用户。印度的 boAt 下滑到第四位,而 OPPO(包括 一加)是前五名中唯一有所增长的厂商,同比增长11%,上升到第五位,这得益于其在中国的稳定出货,以及其子品牌一加在印度的亮眼表现。

自 2022 年初以来,由于宏观经济状况低迷,厂商曾预期市场会迎来阴霾,并谨慎地控制了全年的库存水平。而这也使得 2022 年第四季度TWS 整体表现不如人意。亚太地区(不包括大中华区)的出货量下降 17%,亚太地区最大的 TWS 市场——印度保持增长,但增长率与往年持平为 5%,这表明该市场已达到峰值。西欧和北美区域市场的下降率相对平缓,市场份额保持得比较稳定,因为消费者对电子产品的需求相对强劲。拉丁美洲和东南亚的新兴市场曾被视为潜在的增长区域,但由于市场环境疲软的影响,未达到预期效果。

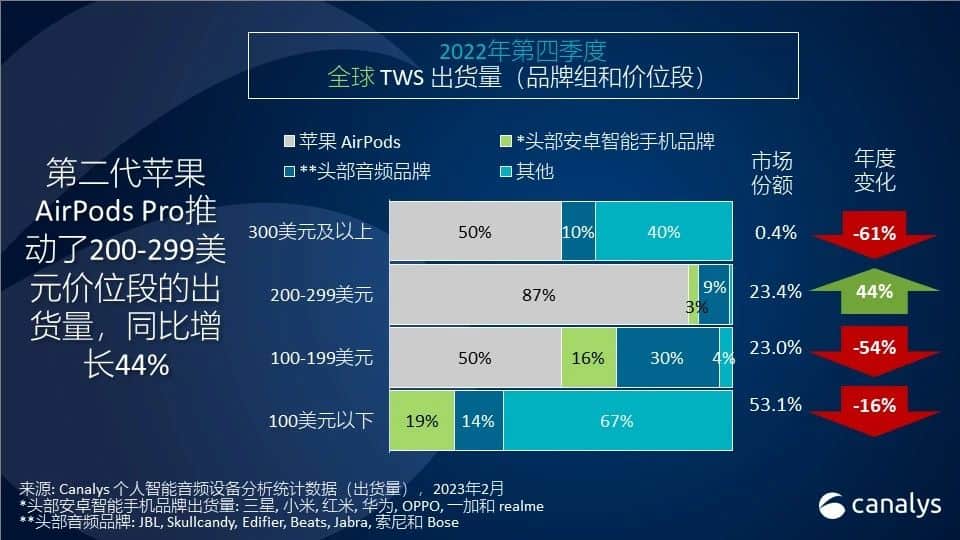

Canalys 分析师 Cynthia Chen 表示,“第四季度价位段的转变趋势明显,100 美元以下的价位段占据了 55% 的市场份额,而一年前的比例是 48%。在苹果第二代 AirPods Pro 的推动下,位于 200-299 美元价位段产品的出货量有所增长。而对于100-199美元的价位段,除了第三代 AirPods 的市场表现较弱外,全球范围内发生的消费降级现象也导致了该价位段产品的出货量缩减。其中,智能手机厂商最为受挫,因为他们的出货规模较大,市场份额缩减得最厉害。”

尽管2022 年其出货量下降 2%至2.88 亿部,但相较于2021年63%的市场份额,2022 年全年TWS 市场份额增加到 68%。TWS 份额的增加归功于印度市场,因为当地厂商的快速发展,并且积极推动并教育市场以加速消费者的对TWS设备的接受度。不过Canalys 预测,2023 年,个人智能音频设备市场仍将下降 5%,其中 TWS 将下降 2% 到 2.81 亿部。

Canalys 研究分析师 Sherry Jin说:“2023 年对厂商来说不容乐观。面对一个受限紧缩的市场,竞争也会加剧。由于消费者普遍削减开支,主流厂商为了争夺市场份额,必须加强差异化以脱颖而出。”

最近美国食品及药物管理局 (FDA) 宣布对非处方 (OTC) 助听器的新规定,预计将在 2023 年为 TWS 高端价位段提供潜在增长空间。捷波朗 (Jabra)、森海塞尔 (Sennheiser)、索尼 (Sony)、Bose 等多加音频厂商已经推出了 TWS 形式的 OTC 助听器,能够兼容智能手机,并实现通话和流媒体功能。具有助听器功能的 TWS,可以减少听力损失群体对助听器产品因“病耻”带来的排斥感。这类设备的销量有可能在今年达到 100 万部,因为它们有望满足特定消费群体对助听的需求,同时可改善他们的数字生活体验质量。寄希望于利用这一上升趋势的厂商必须在算法和供应链方面有所投资建立,以支持开发新一代的 TWS 设备。