近日,国内AR/VR服务商飞天云动向港交所提交了上市招股书,意图占位港股元宇宙第一股,这已是飞天云动第二次提交港股上市申请。

去年12月底,飞天云动第一次提交了港股上市申请。在首份招股书审批逐渐失效的半年里,元宇宙赛道热度未消:几十家相关初创企业相继获得融资、国际头部厂商先后发布AR硬件产品、全球科技巨头成立元宇宙联盟……而从游戏软件开发商转型而来的飞天云动刚入局元宇宙半年多,在而今山头林立的赛道中籍籍无名,其业务实力与竞争优势不足,在港股破发率持续走高的背景下强追元宇宙的风口,前景难料。

从游戏开发到AR/VR新战场

自2016年AR/VR技术开始愈发在各类场景中应用落地以来,中国AR/VR内容及服务市场的发展也开始起步。按收入计,AR/VR内容及服务市场的市场规模从2017年的人民币11亿元增长至2021年的人民币217亿元,年复合增长率达110.2%。

截至2021年,中国AR/VR内容及服务市场主要包括营销、电商、文旅、工业制造、医疗健康、房产家居、直播、教育及娱乐。其中,娱乐、教育及营销为AR/VR内容及服务市场的三大行业。

根据艾瑞咨询的资料,按2021年收入计,飞天云动在中国的AR/VR内容及服务市场排名第一,份额为2.6%。在其中细分的AR/VR服务市场,飞天云动也排名第一,份额为13.5%。

企查查信息显示,2017年4月,成立了9年的掌中飞天开始由游戏业务转向AR/VR内容及服务业务,并推出首个AR/VR SaaS平台,主要是研发VR游戏以及为虚拟现实产业提供软件内容。次月,掌中飞天获得水木资本的数百万元投资,并于7月在新三板挂牌。

2018年,掌中飞天正式设立AR/VR研发团队,并于2019年产生来自AR/VR SaaS业务的收入。截至2019年5月,掌中飞天已完成游戏及其相关业务的清退,开始将重心转移到AR/VR内容和服务业务。

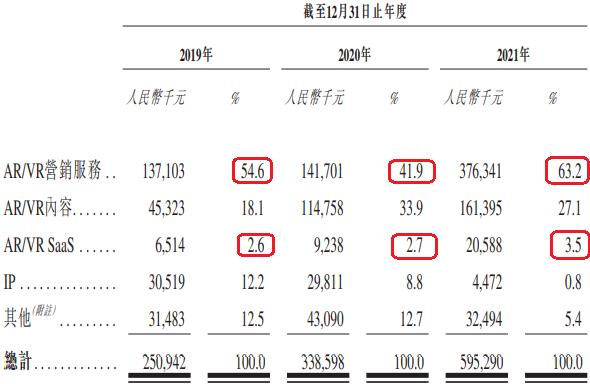

随着AR/VR技术在营销和电商场景的应用逐渐普及,越来越多的企业尝试AR/VR营销或VR电商云店创新做法。招股书显示,向广告客户提供以AR/VR互动内容为基础的AR/VR营销服务对飞天云动的收入贡献最大,占比60%以上。此外,飞天云动还提供AR/VR内容业务、AR/VR SaaS业务以及IP授权业务。

时至2021年,元宇宙的风口翩然而至。从新三板退市2年的掌中飞天顺势宣布进入元宇宙,并更名为今天的“飞天云动”。

招股书显示,2019年~2021年,飞天云动已凭借新业务实现连续盈利,净利润分别为4188万元、6025万元、7172万元,较新三板时期有所增长。

营销高收入与低毛利的尴尬

当前中国AR/VR内容及服务市场正处于高速发展阶段,随着各类行业的AR/VR内容和服务应用的不断增长,中国AR/VR内容及服务市场的市场规模预计将于2026年达人民币1302亿元。

在目前的AR/VR内容及服务市场,AR/VR内容市场占主导地位。预计2022年至2026年,AR/VR内容市场将从304亿元增长至1062亿元,年复合增长率为36.7%。

由于AR/VR内容形式在营销和电商场景的应用不断丰富,越来越多的广告主和商户也开始将营销预算投入到AR/VR服务中,AR/VR服务市场份额也因此扩大。预计2022年至2026年,AR/VR服务市场的市场规模将由53亿元增长至240亿元,年复合增长率为45.9%。

当前,飞天云动AR/VR内容及服务业务持续扩张中。在今年前5个月的AR/VR营销服务中,飞天云动向超过20名广告客户提供服务及推广超过100件广告产品;在今年前5个月的AR/VR内容业务中,飞天云动为超过20名客户执行超过40个AR/VR内容项目。同期,已开展超过120个定制AR/VR项目,公司的AR/VR SaaS平台获得超过200名新增付费订购用户。

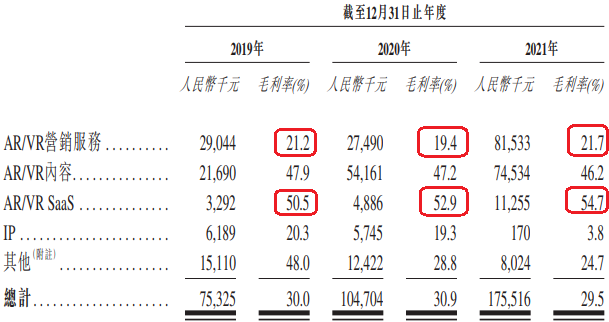

招股书显示,在飞天云动的四个业务板块中,收入贡献率约为3%的AR/VR SaaS的毛利率最高,达50%以上;AR/VR内容次之,达45%以上;而业务贡献最高的AR/VR营销服务的毛利率却只有20%,这也导致过去三年以来,飞天云动的整体毛利率被拉低至30%左右。

元宇宙竞争力难寻

飞天云动主营的AR/VR内容及服务面临着持续且日益严峻的竞争态势:据艾瑞咨询,中国的AR/VR内容及服务市场有超过5000名参与者,而飞天云动的市场份额只有2.6%。

而飞天云动转型元宇宙至今不过三年多,在AR/VR内容及服务、元宇宙行业及飞天元宇宙平台等方面运营历史及经验相对欠缺。

元宇宙当前处于1.0早期阶段,以体验属性为主,正在通过括AR/VR硬件的升级、AR/VR、5G及aPaaS等技术的进行元宇宙的基础设施建设。尚未出现大规模的元宇宙平台,相关生态系统也远未成熟。元宇宙产业仍在不断发展演变之中,存在高度的不确定性。作为元宇宙的参与者,飞天云动的未来也受到增长规划、建模能力乃至元宇宙未来相关法律法规的挑战与限制。

除了同在AR/VR内容及服务的公司外,飞天云动还需要与传统的线上营销公司及线下广告公司、直销、印刷广告公司及传统媒体(如电视、广播及有线电视公司)竞争客户的广告预算与整体营销支出。但飞天云动在客户群、品牌知名度乃至财务、技术等资源方面相对落后,也将导致销售网络与定价策略等方面的劣势。

元宇宙生态系统由平台、设备、场景应用、底层技术四个层面构成,参与者的业务布局大致涉及硬件、软件、内容、应用四大领域。作为一个AR/VR内容和服务供应商,飞天云动的业务布局实际涉足了除硬件之外的上述其他三大领域:其中,应用需要融合新技术、新工艺、新模式;软件需要通过编程围绕应用设计内容;而元宇宙的内容除了软件设计,还需要声光电等应用技术、人机交互技术、人工智能技术、物联网等技术带来沉浸式的体验与交互,每一个领域都需要巨额的资金投入。

但飞天云动在相关技术研发中的投入似乎并不充分,招股书显示,过去三年,飞天云动研发投入总额不足1亿元,为4817.4万元。研发开支在收入中占比不到5%,且呈现连年下滑态势。不论是绝对值还是在收入中的占比都与大厂和专业厂商的研发投入不可同日而语。

但飞天云动在相关技术研发中的投入似乎并不充分,招股书显示,过去三年,飞天云动研发投入总额不足1亿元,为4817.4万元。研发开支在收入中占比不到5%,且呈现连年下滑态势。不论是绝对值还是在收入中的占比都与大厂和专业厂商的研发投入不可同日而语。

小结

7月13日,港股出现破发潮,当天上市的四只新股(名创优品、湖州燃气、诺亚控股、天齐锂业)开盘后扎堆破发。其中,在A股市值超2000亿元的锂王天齐锂业本次上市募资净额约为130.62亿港元,号称“港股年内最大IPO”,盘中也一度下挫超10%。

在此背景下,先天积淀不深、后天投入又不足的飞天云动虽然已实现盈利,但业绩增长势头并不强劲,且对头部客户与供应商依赖度较高,预计上市后的走势存在极大不确定性。