央行数字货币渐行渐近。

8月底,建设银行在手机银行系统测试了数字人民币钱包功能,不少用户成功创建数字钱包并尝试互转,随后该功能快速下线。

截至目前,已有工商银行、农业银行、中国银行、建设银行、邮储银行、中信银行先后接入央行法定数字货币项目,阿里、腾讯、三大移动运营商也参与其中。

关于央行数字货币的试点、推出、发行、技术、影响等众说纷纭,莫衷一是,《动点科技》在梳理大量资料和进行专家采访的基础上,将从以下容易产生误解的6个问题切入,带您加深对央行数字货币的理解。

1.有无时间表?

早在2014年,央行就已经开始数字货币的研发工作。

2017年,央行正式成立数字货币研究所,目前,研究所已获得相关专利87项、商标30个。

2019年9月,央行行长易纲宣布央行数字货币研究已取得积极进展,会与电子支付相结合。同时表示“没有时间表”,还会有一系列“研究、测试、试点、评估和风险防范”。

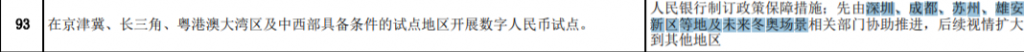

一直到今年8月14日,商务部印发《全面深化服务贸易创新发展试点总体方案》,明确提出在京津冀、长三角、粤港澳大湾区以及中西部具备条件的试点地区开展数字人民币试点。此举被认为我国数字人民币已经呼之欲出,安信证券指出,中国或将成为全球首个发行数字货币的主要经济体。

而在8月25日的国务院例行吹风会上,央行货币政策司司长孙国峰则表示:目前数字人民币还是在内部封闭试点测试的阶段,还没有正式推出。下一步,人民银行将继续稳步推进数字人民币研发试验工作,数字人民币正式推出没有时间表。

不过,有眼尖的媒体根据上述文件中的试点期限,得出了数字人民币的试点时间表是3年。

2.有几个试点?

酝酿了这么久的央行数字货币,还没有正式推出,央行在犹豫什么?

有专家表示,广泛和严谨的测试和试点,是为确保数字货币的系统安全性和可靠性。数字货币毕竟是一种全新的货币原理和机理,因此,充分的试验和多场景的测试是非常重要的。

据了解,数字货币目前的试点计划是“4+1”,即先行在深圳、苏州、雄安新区、成都及未来的冬奥场景进行内部封闭试点测试,暂无新增试点地区。测试的场景主要包括线下商户、交通补贴、转账等,面向的是零售、娱乐、餐饮领域,并未涉及房地产等大额支付场景。

而网传的北京、天津、上海等28个试点,其实是全面深化服务贸易创新发展试点。深圳、苏州、雄安、成都也就是粤港澳大湾区、长三角、京津冀及中西部的代表,翻开文件附表,可以清楚地发现,原文显示为“后续视情扩大到其他地区”。

线上方面,目前已有包括美团、滴滴、bilibili、字节跳动和政企办公App蓝信计划或已经展开央行数字货币技术测试。

3.发行还是兑换?

有学者担忧,央行数字货币的发行会增加流通中的货币总量,容易造成通货膨胀。“真正的加密货币——比特币的诞生,就是为了避免乱发货币,比特币总量有限,挖完就没有了。可货币就是老虎,放货币等于要放老虎吃人呢,央行数字货币的发行虽然简洁高效,但也就像不给关老虎的笼子上锁,是很危险的!”

其实大可放心,央行行长易纲曾指出,数字货币和电子支付的目标是替代一部分M0,也就是说替代一部分现金,不是去替代M1或者广义货币M2。

新时代证券分析师郑嘉伟也曾撰写研报指出,数字货币重点在“兑换”,不改变央行货币发行总量。自下而上地看,数字货币不是被某一机构“发行”出来的,而是公众在用手里的现金“兑换”出来的。

数字货币将来的框架是中央银行和商业银行双层运行体系,即人民银行先把数字货币兑换给银行或者是其它运营机构,再由机构兑换给公众,不改变现在的货币投放路径和体系。

此次建行数字钱包的测试其实也印证了这一点,《中国建设银行数字人民币钱包个人客户服务协议》内容显示,数字人民币钱包提供的服务包括:查询、支付、兑出、兑回、转账、信用卡还款等……在使用额度上,用户可将建行卡内的余额转成数字货币。

4.是否基于区块链?

央行的数字货币,可能与区块链技术无关。

2019年8月,央行支付结算司副司长穆长春在一次论坛上透露,央行数字货币研究小组最开始研究央行数字货币的时候,作过一个完全采用区块链架构的原型,但基于现有技术,无法达到零售级别的高并发要求。

“去年(2018年)双十一的时候,网联的交易峰值达到了92771笔/秒,比较一下,比特币是每秒7笔。以太币是每秒10笔到20笔,Libra根据它刚发的白皮书,每秒1000笔。可以设想,在中国这样一个大国发行数字货币,采用纯区块链架构无法实现零售所要求的高并发性能。”

所以,最终央行层面保持技术中性,不预设技术路线,也不依赖某一种技术。可以在市场上公平竞争选优,既可以考虑区块链技术,也可采取在现有的电子支付基础上演变出来的新技术。

5.和加密货币有何不同?

不同的底层技术也引申出了央行数字货币与普通加密货币之间的区别。

经济学家、新金融专家余丰慧表示,由于央行数字货币是主权货币,实行中心化管理,货币的发行权牢牢掌握在央行手中,理论上也杜绝了投机套利的可能。而比特币等加密货币是去中心化的,人人都能发行,但比特币只有2100万个,越稀缺需求越大,所以有投机套利的机会。

正是因为后者数量的有限性、价格不稳定以及没有国家信用支撑,加密货币注定无法履行法定货币的职能,只能在小范围内流通。

6.是否影响反洗钱?

以往电子支付工具的资金转移必须通过传统银行账户才能完成,而央行的数字货币直接可脱离传统银行账户实现价值转移,使得交易环节对账户的依赖程度大大降低。

通俗地说,央行数字货币的产生是为了替代一部分流通中的现金,必然也具有现金支付的特点:匿名性与离线支付,这使得央行数字在具备了现金的使用场景之外,还拥有现金所不具备的便捷性。

有人担心一旦匿名可能会对“反洗钱”工作的开展带来挑战,也有人认为,无需联网“碰一碰”就支付的方式会使得离线状态下数字钱包中的余额变化无法被记录,同一笔钱被重复支付两次,形成所谓的“双花”。

根据目前央行申请的专利情况,央行数字货币可能采用了一种不同于比特币“闪电网络”的技术来防止上述情况发生,实施的手段体现为,生产一种特殊手机芯片,规定离线支付需要通过芯片进行签名并且检查没有进行过双重支付。

其实只要网络恢复,最终的数据还是保存到央行的中央数据库。有专家表示,央行数字货币还具有可追踪性,实际上对于反洗钱、反恐怖融资、反逃税的监管工作是有很大助益的。

图片来自Pixabay