4月26日,盲盒第一股泡泡玛特公告了2022年一季度最新业务情况:今年一季度泡泡玛特整体零售收入同比增长65%~70%,这一增速较去年同期下滑了40%以上。

各细分销售渠道方面:线下零售门店收入同比增长75%~80%;机器人商店收入同比增长5%~10%;抽盒机小程序收入同比增长115%~120%;电商平台及其他线上平台收入同比增长65%-70%(其中天猫旗舰店收入同比增长60%-65%、京东旗舰店收入同比增长105%~110%);批发及其它渠道收入增长25%~30%。

具备绝对领先优势的泡泡玛特零售收入的下滑趋势表明:进入国内市场的第10年起,各种2C销售渠道的铺设已不再是盲盒产业的竞争核心,优势垂直品类拓展、IP创新以及品牌运营能力的提升才是盲盒企业增长的关键。

潮起:几经演变的舶来品等到资本东风

盲盒最早可追溯到日本明治末期的福袋,是百货商店的一种常规促销手段,以其随机性和内容物高于标价的特性促进消费者购买。上世纪70年代,日本模型经济兴起后,沿用福袋模式的扭蛋机一下占领了市场。

到了90年代末,国内盲盒产品的雏形——干脆面集卡开始出现,引发了集卡、换卡的风潮,也成为90后一代的集体回忆。伴随着互联网技术的发展与最早一批消费群体的成长,早期的集卡爱好者泛文化社区开始形成。

2012年,国内二次元文化开始萌芽。受益于中高端游戏产业品牌化、IP化趋势,借助早期娃娃机等商业模式的成功经验,中国的盲盒产品也在这一年问世,但由于本土IP运作尚未成熟,当时的盲盒产品多为国外的创作与设计。也是在这一年,成立刚满2年的泡泡玛特得到了天使投资人麦刚的一笔100万投资。早期的泡泡玛特发展并不顺利,虽然店铺有序扩张,但在2014年~2016年期间,泡泡玛特始终处于亏损状态。

2015年是“二次元资本元年”,在国家政策的支持助力下,二次元文化开始受到主流媒体和资本的关注。这时,店内一款来自日本的盲盒产品Sonny Angel的热销让泡泡玛特坚定了盲盒的销售方式,在其即将版权到期之际,泡泡玛特创始人王宁果断出手拿下了新IP Molly的生产和经销权,同样采用盲盒形式售卖,并展开了盲盒IP和供应链两端的布局。

2016年7月,Molly首款星座系列盲盒线上销售大获成功开启了国内潮玩的破局之旅,Molly成为潮玩市场最当红的形象IP,也带动了盲盒二手交易市场的火热。至此,国内盲盒市场进入平稳发展期。

广发证券研究显示,2015~2019年期间,中国潮流玩具市场以每年34.6%的增速扩张。2017年至2019年期间,泡泡玛特营业收入连续两年同比增长了225%以上;净利润大增近300倍;毛利率亦提升明显,从2017年的47.6%增至2019年的64.8%,吸金能力非凡。以盲盒、手办为主的自主开发产品贡献了80%以上的收入。

2019年起,各界资本争相入局盲盒市场。泡泡玛特的竞品公司52TOYS、千岛潮玩族均在这一年获得融资,红杉资本、高榕资本、贝塔斯曼、险峰长青、启明创投均有布局。企查查数据显示,国内玩具行业也在2019年迎来一次巨幅增长,全年新增注册企业108.11万家,同比增长136.6%。

峰谷之间:盲盒第一股的荣耀与危机

2020年12月11日,泡泡玛特在香港联合交易所正式挂牌,成为名副其实的盲盒第一股,市值也从上市前的20亿元一路飚升至2021年2月中旬时的超1000亿元,在一众新消费股中风光无两。

上市后仅半年,泡泡玛特的营收规模就超过了2019年全年营收,达到17.73亿,其中毛利润为11.17亿元,经营利润为4.87亿元。

2019年,中国潮玩市场规模为207亿元,行业也进入急速扩张期。随着众多一线IP运营商纷纷加码盲盒产品,行业竞争已初步显现激烈态势:除了52TOYS、九木杂物社、十二栋文化、TOPTOY以外,肯德基、麦当劳等非玩具企业的加入也为盲盒类玩具的竞争格局增添变数。

华经产业研究院数据显示,作为盲盒全产业链头部的泡泡玛特以10亿元以上的年营收稳居潮流玩具产业的第一梯队,九木杂物社、奥飞娱乐、邦宝益智和高乐股份营收规模为1~10亿元,处于第二梯队;而TOPTOY、酷乐潮玩、十二栋文化等则以1亿元以下的年收入屈居第三梯队。

在市场占有率方面,2020年泡泡玛特市场占有率达10.97%;其次是布局零售渠道的九木杂物社和布局IP运营的奥飞娱乐,分别为2.44%和2.34%。

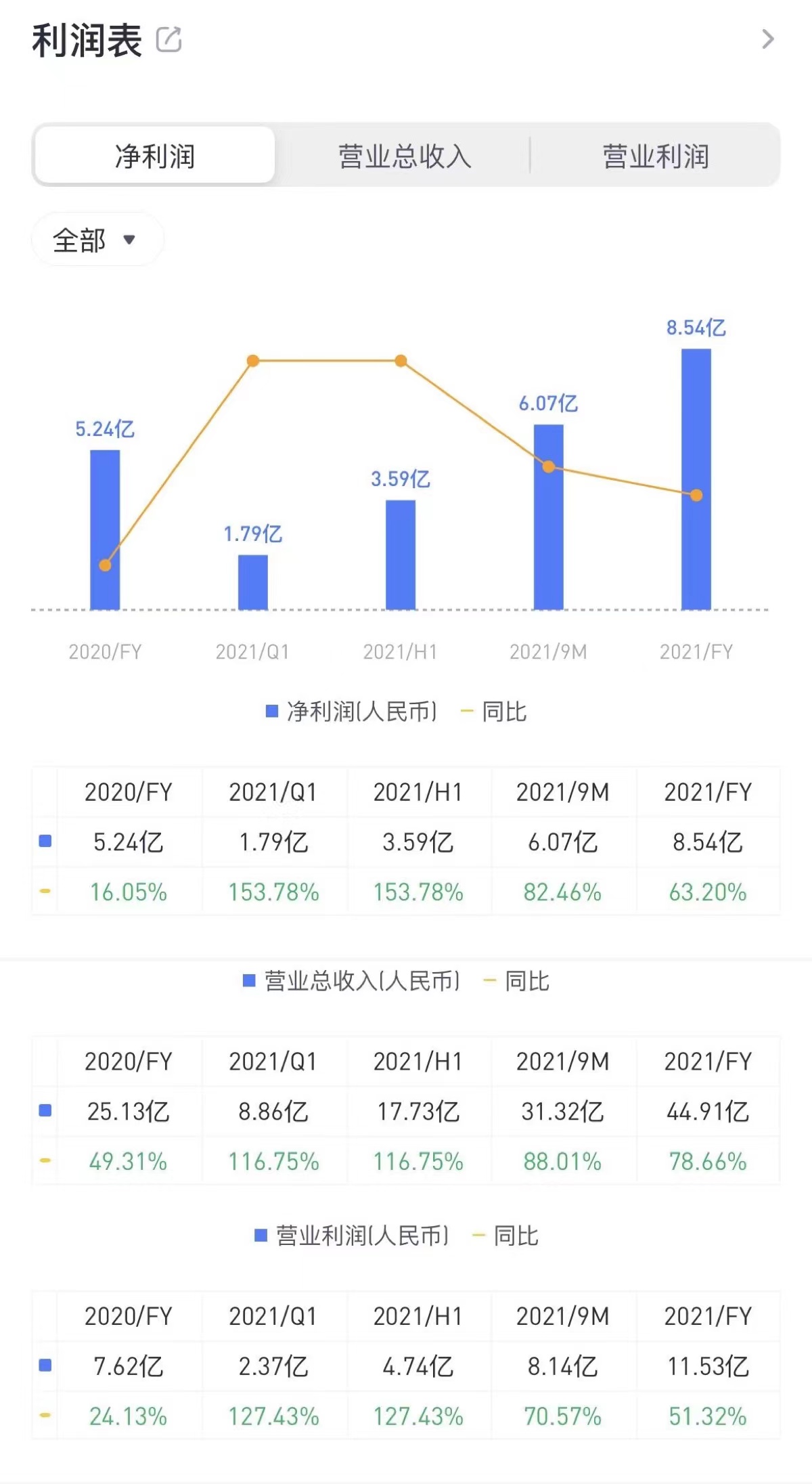

虽然营收与市场占有率依然占据绝对领先地位,但在上述竞争冲击之下,泡泡玛特的增长速度已大不如从前。数据显示,自2021年3季度起,泡泡玛特的营收与利润增长速度已明显下滑:其中,年营收同比增速已经由上市前的225%下滑至78.66%。二级市场方面,泡泡玛特的股价以从高位一路走低至如今的40港元以下,千亿市值也流失了近七成。

此外,泡泡玛特还面临着IP单一化的问题,网红绿眼金发小人“Molly”是泡泡玛特的招牌IP,在上市前曾占据所有IP收益的近九成。为此,泡泡玛特也着力IP多元化布局,连续推出了SKULLPANDA、The Monsters、小甜豆、Dimoo、小野等新IP。2020年~2021年,Molly的收益占比从27.1%下降15.7%,但仍然是在包含了自有IP、独家IP与非独家IP中收入占比最高的IP。

竞争加大了盲盒市场供应量的同时,“万物皆可盲盒”下的种种乱象也一定程度上击退了消费者的热情。因盲盒销售中存在问题,泡泡玛特曾多次被投诉、罚款;因与肯德基联名的Dimoo系列盲盒浪费食物的嫌疑,泡泡玛特还在今年的315晚会中露脸。

今年1月,上海市监局印发的《上海市盲盒经营活动合规指引》对盲盒销售的产品类型、最高价格以及销售对象作出限制,这也将影响到盲盒产品前端的生产、供应乃至盲盒企业最终的营收和利润率。预计在监管规则逐渐完善之后,以盲盒为主的潮玩市场将迎来规范化发展,行业集中度也将进一步提升。

下一站:盲盒向何处去?

当盲盒的品类横向扩展至日用品、文具、食品、服装等商品时,盲盒作为一种新型营销模式的本质再度凸显。

一方面,日用品、文具、食品等品类的受众更广。针对潮玩、周边类产品相对小众的特质,泡泡玛特用手机壳、耳机壳、数据线、马克杯、吸管杯、零钱包等场景更高频的低价日用品打开受众面。

另一方面,手办、联名IP玩具的单价更高。正如泡泡玛特在招股书中所说的,IP是潮玩的核心。对于盲盒消费者来说,IP归属是盲盒购买决策的所有不确定性中唯一可以明确的一点。曾有业内人士指出,原创潮流IP的生命力通常只能维持3~5 年,而迪士尼等内容IP的版权方则会对IP热度进行持续维护。

针对原创IP生命周期短的特点,泡泡玛特借助与《哈利波特》、《亚当斯一家》等自身具备一定粉丝基础的成熟影视作品联名来延长IP生命线。截至2021年末,以赛博朋克主题夜之城系列出圈的自有IP SKULLPANDA已逐渐取代了独家IP PUCKY的份额,成为泡泡玛特在收益方面仅次于Molly的二号IP。

此外,为深度挖掘IP价值,泡泡玛特还在去年推出了高端潮玩产品线MEGA珍藏系列,并成立了潮流艺术推广机构inner flow,向更小众但单位价值更高的艺术收藏品领域进发。

另一头,泡泡玛特还将受众度更广、单价介乎日用品与高端艺术品之间的美妆品类收入囊中。而这也可以看作盲盒产业玩家从IP运营转向品牌运营的尝试,即通过做深品牌价值提升用户忠诚度。

从美妆、盲盒到新茶饮,新消费的跨界操作已司空见惯。虽然乍看起来令人摸不着头脑,但这类营销都遵循同一条底层逻辑,即所跨的圈层服务的用户群体是重叠或相似的。

就如泡泡玛特与科颜氏、IPSA、丝芙兰、欧莱雅小美盒、MakeUpForEver、橘朵等品牌合作推出口红、眼影、高光、腮红、修容等联名彩妆产品,本质是因为盲盒与彩妆产品的主流消费人群都是年轻女性。

截至2021年底,泡泡玛特累计注册会员总数已接近2000万,会员群体贡献了去年92.2%的销售额,复购率达到56.5%。相对较高的用户黏性更让泡泡玛特成为上述美妆品牌IP授权的优质选择,当然,这也是泡泡玛特渠道持续扩张与IP不断丰富的成果。

小结

归根结底,盲盒只是一种游戏机制。若剥离了这种玩法的产品和品牌自身无法得到消费者的认可,那么诸如此类的模式创新带来的新鲜感注定难以维持。二手盲盒产品的火爆表明泡泡玛特已跳出了销售模式的限制,同时,市值泡沫出清也让更多没有其他主营业务的潮玩企业思考更长久的生存之道。